Accueil » Administration » Comptabilité » Facturation électronique: comprendre les enjeux et vous y préparer

La fraude à la TVA représente, selon l’Insee, un manque à gagner d’environ 20 milliards d’euros pour l’État français. L’administration a donc souhaité être informée de l’ensemble des transactions commerciales ayant lieu entre entreprises, en vue de faciliter le contrôle des montants de TVA déclarés.

Par conséquent, l’émission des factures clients et la réception des factures fournisseurs au format électronique ainsi que leur déclaration auprès de l’administration fiscale sera mise en place.

Cet article décrit ce à quoi vous devez vous attendre et comment procéder pour vous conformer à cette nouvelle législation.

Pourquoi cette réforme voit le jour ?

Les deux obligations de la réforme de la facturation électronique

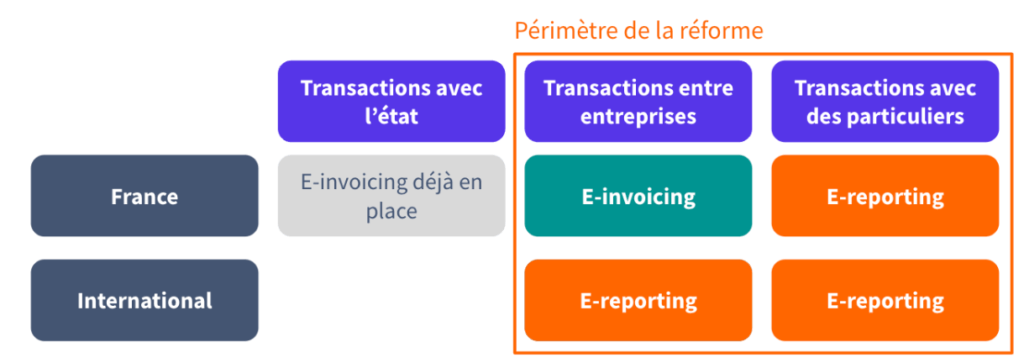

La réforme comporte deux volets, applicables en fonction du type d’opération :

- le e-invoicing, il consiste à émettre et recevoir des factures sous format électronique et à transmettre des données, comme les statuts de facture, à l’administration fiscale. Cette transmission de factures se fait obligatoirement via une plateforme. Elle concerne les opérations entre entreprises françaises assujetties à la TVA ;

- le e-reporting, il ne concerne que des cas spécifiques tels que le traitement des factures émises ou reçues par une entreprise non française (c’est-à-dire, le commerce avec les entreprises étrangères) ou l’envoi de facture à des particuliers.

Dans ce cas, vous n’êtes pas obligé d’émettre ou recevoir des factures au format électronique. En revanche, vous devez transmettre périodiquement les informations liées à la facture à l’administration fiscale (par exemple, les données de transaction ou la date à laquelle le paiement a été effectué).

Kit pratique : préparez votre entreprise à la facturation électronique

Retrouvez toutes les ressources clés pour comprendre la réforme, anticiper vos obligations et piloter sereinement votre projet de dématérialisation.

Les échéances de la réforme

Les obligations d’émission et de réception des factures électroniques suivent deux calendriers distincts.

Tout d’abord, les entreprises devront toutes être capables de recevoir des factures électroniques.

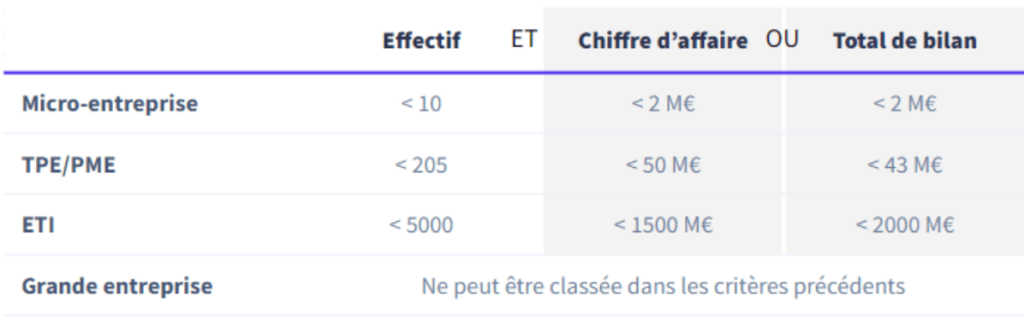

Le déploiement de la réforme pour l’émission de factures électroniques vers des tiers se fera, quant à lui, de manière progressive, en fonction de la taille de l’entreprise.

L’obligation de e-reporting suit le même calendrier que celui d’e-invoicing.

La taille des entreprises est appréciée selon l’effectif et le chiffre d’affaires ou le total de bilan.

Comment seront transmises les factures avec la réforme ?

Une plateforme intermédiaire obligatoire pour transmettre les factures

La réforme implique une transmission obligatoire des factures électroniques par le biais de plateformes intermédiaires, publiques ou privées.

Le Portail Public de Facturation

Le Portail Public de Facturation (PPF) est le tiers de confiance public qui permet la transmission des factures entre un fournisseur et son client. Il met à disposition un annuaire unique pour router les factures vers leurs destinataires et centralise les données de facturation pour les transmettre à l’administration fiscale.

Les Plateformes de Dématérialisation Partenaires

Pour faciliter l’adoption de la réforme, des plateformes privées immatriculées par l’Etat auront également comme mission la transmission des factures et pourront être utilisées par les entreprises à la place du PPF. Elles transmettront les données issues des factures à l’administration fiscale via le PPF.

Quelles conséquences pour votre entreprise ?

Réception des factures

Pour anticiper votre mise en conformité, votre priorité est de choisir une plateforme publique (le PPF) ou privée (une PDP) qui sera en mesure de recevoir les factures électroniques.

Si vous utilisez actuellement un logiciel qui permet de traiter vos factures fournisseurs, il y a de grandes chances pour que vous n’ayez rien à faire : celui-ci se mettra en conformité avec cette nouvelle réglementation. Vous pouvez vous rapprocher de l’éditeur pour savoir ce qu’il en est.

Si vous suivez actuellement vos factures fournisseurs manuellement (par exemple, via un fichier Excel ou un dépôt dans un drive), vous pouvez profiter de cette occasion pour vous équiper d’un logiciel de gestion des factures fournisseurs. Sinon, le PPF vous donnera la possibilité de récupérer manuellement les factures électroniques déposées par les fournisseurs.

Dans tous les cas, vous devrez vous assurer que les factures que vous avez reçues sont bien archivées électroniquement (soit par votre prestataire, soit par vous-même) et que certaines informations liées à leur cycle de vie sont transmises à l’État (par exemple, que la facture a bien été reçue et est en cours de traitement).

Émission des factures

Lorsque vous serez dans l’obligation d’émettre des factures au format électronique, vous devrez respecter plusieurs critères :

- que la facture émise soit à des formats proposés dans le cadre de la réforme (UBL, CII ou FacturX) ;

- qu’elle comporte une liste de données obligatoires ;

- qu’elle soit archivée électroniquement ;

- que l’évolution du cycle de vie de ces factures soit suvi via des statuts (déposée, encaissée, litige, etc.). Certains d’entre eux devront être partagés à l’administration.

Comme pour la partie réception des factures, si vous utilisez actuellement un logiciel vous permettant de générer vos factures clients, il y a fort à parier que celui-ci se mette en conformité avec les obligations liées à la réforme.

Si vous n’utilisez pas de logiciel à l’heure actuelle, il sera possible de déposer manuellement les factures sur le site du PPF (via un formulaire à remplir) ainsi que de mettre à jour le statut d’une facture préalablement déposée.

Au lancement de la réforme, vous pourrez toujours déposer un pdf sur le site du PPF. Il sera lu automatiquement et vous n’aurez plus qu’à compléter les données manquantes avant de valider l’envoi de la facture au client.

Il existe des moyens d’automatiser ces différents traitements. C’est le rôle des opérateurs de dématérialisation.

Les opérateurs de dématérialisation

Votre entreprise sera donc confrontée à de nouvelles contraintes, que ce soit lors de l’émission ou de la réception des factures : gestion de nouveaux formats, liste de données obligatoires, mises à jour de statuts, etc.

Bien que cela puisse sembler complexe à mettre en place, il est en réalité possible de gérer l’ensemble de ces obligations de manière informatisée grâce aux opérateurs de dématérialisation.

Ces logiciels existent déjà : ce sont ceux qui vous permettent d’émettre des factures clients ou de traiter des factures fournisseurs. Ce sera à eux de prendre en compte les contraintes de la réforme dans leur planning d’évolutions.

Par ailleurs, ces prestataires doivent être en mesure de gérer des factures non électroniques (par exemple, celles provenant de fournisseurs étrangers) et de centraliser toutes vos factures en un seul endroit en vue de leur traitement.

Avec Lucca Factures, simplifiez le traitement de vos factures fournisseurs :

- dématérialisez et centralisez toutes vos factures ;

- payez en un clic par virement ou générez facilement vos fichiers SEPA ;

- automatisez l’export comptable pour gagner en efficacité.